Luca Petroni, Chairman di Deloitte: “Col PNRR occasione senza precedenti per investire nelle infrastrutture sostenibili”

Siamo ormai all’alba della rivoluzione del Next Generation Eu, il maxi investimento europeo che dovrà servire non solo per ricostruire il Vecchio continente dopo il passaggio del Covid, ma anche a renderlo assai più green e competitivo. Molti dei soldi del Recovery Fund saranno destinati all’ammodernamento e alla costruzione di nuove infrastrutture: un investimento duraturo nonché una scommessa sul futuro. Ma come stiamo messi a infrastrutture sostenibili? Provano a dircelo Deloitte e l’Università Luiss Guido Carli nello studio “Le infrastrutture sostenibili: confronto internazionale, finanza e rating”, la quarta edizione dell’Osservatorio annuale sui settori regolati e le infrastrutture, con l’obiettivo di contribuire concretamente al dibattito per un miglior funzionamento dei settori critici per lo sviluppo del Paese.

L’indagine, condotta da Luca Petroni, partner di Deloitte, con e dal Centro Arcelli per gli Studi Monetari e Finanziari (CASMEF) dell’Università LUISS “Guido Carli”, approfondisce il tema delle infrastrutture sostenibili come fattore chiave nel processo di ripresa del Paese post-pandemia, analizzandone stato dell’arte, strumenti di finanziamento e proponendo un sistema di rating nazionale basato sugli Obiettivi di Sviluppo Sostenibile delle Nazioni Unite (SDG – Sustainable Development Goals), per incentivare comportamenti virtuosi e stimolare il progresso tecnologico.

Infrastrutture sostenibili: cresce la domanda globale

Come emerso dall’Osservatorio, la domanda globale di investimenti in infrastrutture sostenibili è destinata a crescere del +38% entro il 2030, con il 50% del totale che sarà destinato all’Africa e a Paesi in via di sviluppo. Secondo l’OCSE, in riferimento all’SDG 9 (Infrastrutture Sostenibili), l’Italia si colloca nella seconda metà della classifica, con circa il 67% del target 2030 raggiunto.

Cresce il fabbisogno infrastrutturale del trasporto ferroviario italiano

Secondo CASMEF e Deloitte, si rileva in Italia una costante crescita del divario tra gli investimenti programmatici e quelli necessari a soddisfare il fabbisogno infrastrutturale nel settore dei trasporti. Dal 2016 al 2040, oltre il 50% del gap negli investimenti infrastrutturali dovrà essere destinato al trasporto ferroviario, sebbene anche quelli navali ed aerei siano caratterizzati da un fabbisogno considerevole. Il settore stradale, per contro, risulta in linea con la spesa programmatica per investimenti da qui al 2040.

In Italia, il secondo settore che richiederà maggiori interventi è quello delle infrastrutture energetiche: questa tendenza potrebbe portare a un gap di 39 miliardi di dollari entro il 2040. Secondo CASMEF e Deloitte, il metodo più efficiente per colmarlo potrebbe essere lo sviluppo di sistemi che permettano un maggiore uso di energie rinnovabili. In generale, tra il 2010 ed il 2018, in Europa la percentuale di utilizzo di energie rinnovabili è aumentata passando dal 13% al 18%.

Telecomunicazioni: carenze sulla rete fissa, eccellenza nel 5G

Secondo l’indicatore DESI della Commissione Europea, l’Italia sconta forti ritardi nel digitale, a causa delle basse competenze nell’utilizzo di internet da parte della popolazione. Di contro, l’offerta di servizi pubblici digitali (e-Government) registra un livello alto (77% vs 66% EU), anche se non sfruttato dalla bassa interazione con il pubblico. L’Italia segna poi un ampio divario rispetto ai peer EU sulla rete fissa con diffusione a banda larga (61% di copertura vs media europea del 78%). Tuttavia, i dati sulla rete mobile pongono l’Italia in una situazione di eccellenza: la copertura del 4G arriva in Italia al 97% (vs 96% EU), mentre sulla preparazione al 5G l’Italia si colloca seconda con il 60% dietro alla Germania (media UE 21%).

Finanziamento delle infrastrutture sostenibili: cresce il mercato dei Green Bonds

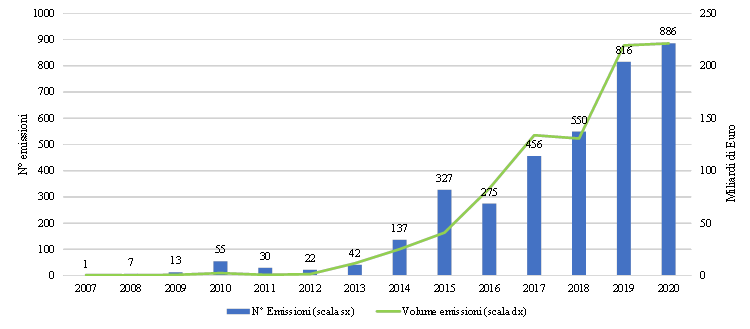

Come emerge dallo studio CASMEF-Deloitte, nel 2019 il volume delle emissioni di Green Bonds (€219,4 miliardi) è aumentato del +68% rispetto al 2018 (€130,6 miliardi). Nel 2020, invece, sono stati collocati Green Bonds per €221,4 miliardi con un numero totale di emissioni pari a 886 (+94,3% vs 2017).

Il mercato dei Green Bonds è stato avviato dalle emissioni del settore pubblico nel 2007 con un’obbligazione della BEI ed è rimasto nelle mani del settore pubblico fino al 2012. Dal 2013 sono iniziate le emissioni corporate che sono cresciute a ritmi elevati al punto che oggi la maggior parte dei Green Bonds in circolazione risulta emessa da aziende private (68%). Tuttavia, le emissioni del settore pubblico si sono mostrate particolarmente resilienti negli ultimi anni e rappresentano ancora quasi un terzo del mercato (29%). Nello specifico, gli Stati (sovereign) hanno emesso il 10% dei Green Bonds in circolazione; gli enti locali il 14%; le organizzazioni sovranazionali (SNAT) il restante 8%.

Sono state quest’ultime ad inaugurare e a dominare il mercato negli anni 2007-2012. Gli enti locali hanno stabilmente aumentato l’offerta di Green Bonds a partire dal 2013 e nel 2020 le loro emissioni costituiscono il 51% del mercato riferito al settore pubblico. Dopo la prima emissione sovrana di Green Bonds della Polonia nel 2016, i Tesori dei vari paesi hanno iniziato a collocare anche questo tipo di obbligazioni cosicché esse costituiscono oggi un terzo del mercato riferito al settore pubblico (€21,4 miliardi).

Il Tesoro italiano ha emesso il suo primo BTP green solo recentemente (nel marzo 2021), raccogliendo €8,5 miliardi ad un tasso dell’1,5% con scadenza aprile 2045, quale parte di un più ampio programma di emissioni per €35 miliardi finalizzato a finanziare investimenti coerenti con 7 Obiettivi di Sviluppo Sostenibile delle Nazioni Unite. Il settore nel quale sono maggiormente concentrate le emissioni corporate è quello banking & insurance (45,5%), seguito da energy & utilities (34,2%) e manufacturing (10,8%). Dal 2014, in Italia sono stati emessi complessivamente 31 Green Bonds, di cui 28 ancora sul mercato, per un controvalore pari a €13,7 miliardi e tutti appartenenti al segmento corporate.

Green Loans: l’Italia è il maggior beneficiario dei finanziamenti della BEI

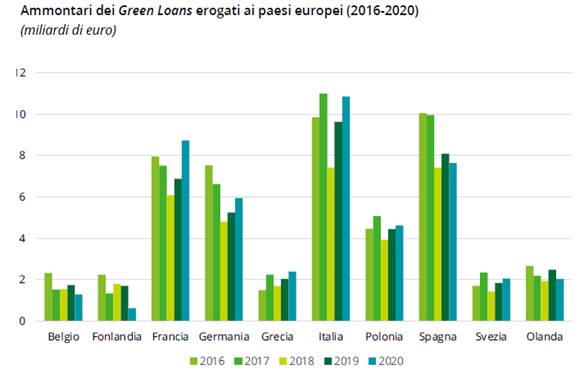

Il green lender per eccellenza a livello globale è la Banca Europea per gli Investimenti (BEI), che negli ultimi cinque anni ha erogato €328,48 miliardi per sostenere la realizzazione di progetti infrastrutturali sostenibili. L’Italia è il Paese che più di tutti ha beneficiato dei Green Loans con circa €48,73 miliardi.

Tuttavia, l’Italia detiene il primato d’utilizzo solo in due settori infrastrutturali: energia (€6,11 miliardi) e sistema idrico (€2,16 miliardi), mentre l’utilizzo dei Green Loans per le telecomunicazioni è carente: €1,08 miliardi (vs Francia 3,7 miliardi e Germania 2,96 miliardi). Anche nello sviluppo delle infrastrutture legate al trattamento dei rifiuti, l’utilizzo risulta modesto (€440 milioni), mentre nel settore dei trasporti (€5,32 miliardi) l’Italia è dietro a Polonia (€8,15 miliardi) e Francia (€6,44 miliardi).

Chi investe in infrastrutture sostenibili?

Nel 2020 i fondi chiusi quotati che investono in infrastrutture sostenibili a livello globale utilizzando criteri ESG sono 378, pari al 42,7% del totale. Il numero dei fondi infrastrutturali ESG è significativamente aumentato: essi erano solo 26 nel 2007. Nel 2020, i fondi infrastrutturali ESG gestiscono asset per €29,6 miliardi (41% dell’industria dei fondi infrastrutturali), in costante crescita fin dal 2007 e più stabile nell’ultimo triennio (2018-2020), anche a causa dei vincoli da rispettare nelle scelte allocative legate all’applicazione della metrica ESG.