Gli investimenti tra giugno e settembre portano il totale da inizio anno sopra 1,5 miliardi di euro rappresentando il miglior terzo trimestre, per ammontare medio investito, da cinque anni

“Come già previsto a inizio anno, il Venture Capital italiano continua a registrare una crescita sostenuta, superando, in questo trimestre, l’intero investito del 2021. Secondo le nostre stime il mercato italiano potrà crescere tra il 40% e il 60% raggiungendo 1,8-2,0 miliardi di euro entro fine anno; ciò in controtendenza rispetto alle aspettative flat per l’Europa”, ha così commentato Fabio Mondini de Focatiis, Founding Partner di Growth Capital. Dunque l’Italia cresce mentre il resto d’Europa è piatto. Investimenti complessivi a quota 527 milioni di euro nel terzo trimestre 2022 e superiori al miliardo e mezzo nei primi nove mesi dell’anno, una somma che già supera abbondantemente gli investimenti dell’intero 2021.

“In termini di ammontare raccolto, il 2022 ha visto l’aumento dell’incidenza dei round con presenza di investitori esteri”

Il numero di round nel Q3 2022 è in linea rispetto al trimestre precedente e porta a 197 il totale registrato nei primi 9 mesi dell’anno. Fintech è il settore con la raccolta più alta, Software quello con il maggior numero di round. In crescita la presenza di investitori internazionali. Due i round sopra ai 100 milioni di euro. Questa la fotografia puntuale scattata all’ecosistema italiano dell’innovazione dall’Osservatorio sul Venture Capital in Italia, realizzato da Growth Capital, advisor italiano specializzato in aumenti di capitale e operazioni di finanza straordinaria per startup e scaleup, in collaborazione con Italian Tech Alliance, l’associazione italiana del Venture Capital, degli investitori in innovazione e delle startup e PMI innovative. Giunto alla sua terza edizione, il report fotografa l’andamento degli investimenti e i trend nell’ecosistema del Venture Capital italiano nel trimestre luglio-settembre 2022.

Superati in 9 mesi i volumi del 2021

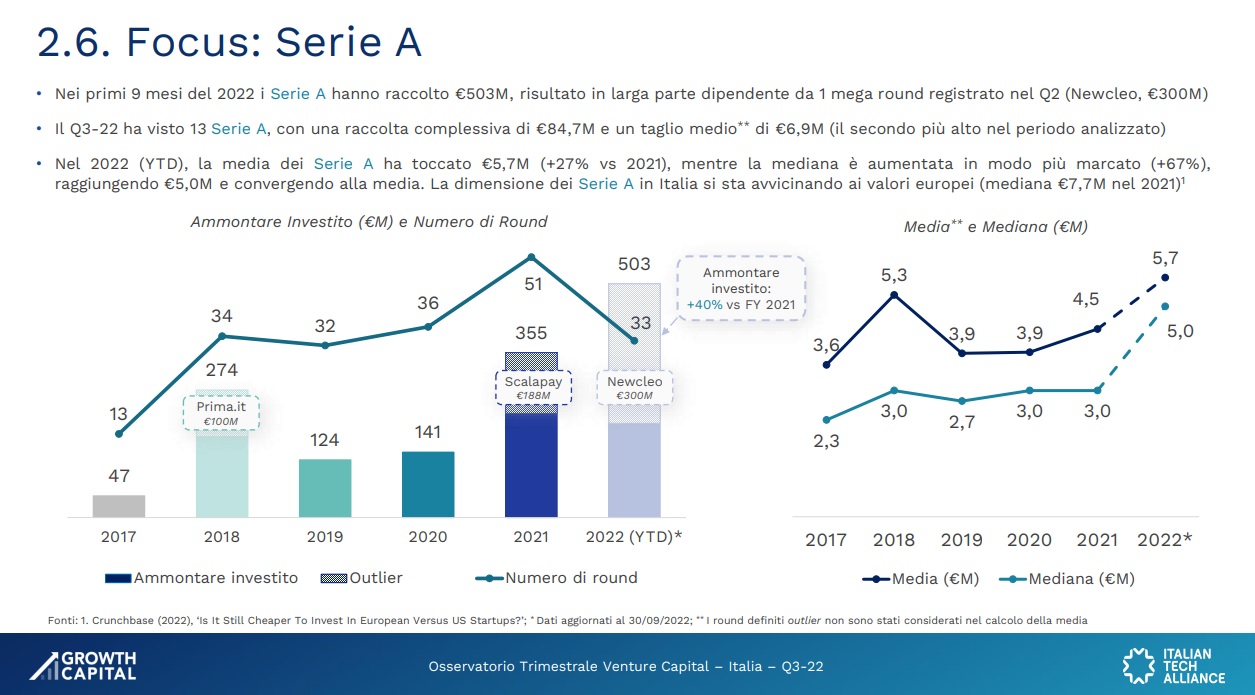

Il VC italiano continua la sua forte crescita, al contrario degli altri ecosistemi più avanzati. Con 527 milioni raccolti in 58 round, il Q3 2022 è in linea con il trimestre precedente, 554 i milioni investiti in 62 round, e risulta il terzo miglior trimestre per ammontare medio investito (4 milioni) dal 2017. Nei primi nove mesi del 2022 è stato investito più di un miliardo e mezzo di euro, un dato che, seppur influenzato dai mega round di Newcleo, Satispay e Scalapay, supera già ora la quota degli investimenti complessivi del 2021 (1,26 miliardi di euro). Guardando alla segmentazione dei round per tipologia, i Seed si confermano la tipologia più rappresentata nel 2022, con 108 operazioni chiuse finora (oltre il 50% del totale). Rispetto ai primi 9 mesi del 2021 si segnala un maggior numero di Seed (+15) e di round Late Stage (4 Serie C, 3 Serie D e 1 Growth VC). Indicazioni interessanti emergono dai Serie A che nei primi 9 mesi dell’anno hanno totalizzato 503 milioni, con un aumento significativo della media e della mediana rispetto al 2021.

Le operazioni che soprano i 100 milioni: Satispay e Casavo

L’analisi dei top 5 deal del trimestre mostra un aumento della presenza di round Late Stage, il che avvicina l’Italia agli ecosistemi più maturi. Le due operazioni sopra i 100 milioni di Satispay e di Casavo hanno contribuito in maniera rilevante al totale investito nel trimestre. Confortante il dato sul coinvolgimento degli investitori internazionali: nel 2022 hanno partecipato al 30% dei round superiori al milione di euro, dato in crescita sia rispetto al 25% del 2021. In termini di ammontare raccolto, il 2022 ha visto l’aumento dell’incidenza dei round con presenza di investitori esteri (72% contro il 57% del 2021), un trend già anticipato nelle precedenti edizioni dell’Osservatorio e che ci si attende proseguirà nel medio lungo periodo.

“Il fatto che solo l’Italia registri una crescita in un contesto europeo che va in tutt’altra direzione ci dice che siamo pronti al salto di qualità”

“Osservando gli indicatori positivi, dicono che il VC in Italia è una pratica ancora giovane e in fase di maturazione,. Il fatto che solo l’Italia registri una crescita in un contesto europeo che va in tutt’altra direzione ci dice che siamo pronti al salto di qualità. ha spiegato Francesco Cerruti, Direttore Generale di Italian Tech Alliance. Che ha aggiunto: “L’ecosistema italiano dell’innovazione deve maturare e consolidarsi e, perché possa crescere il volume della raccolta, è necessario anche il coinvolgimento di investitori istituzionali e fondi pensione che all’estero investono notevolmente in questo ambito mentre in Italia è ancora scarsa la propensione a farlo”.